64, 65, 62, 65 a zohľadnenie detí pri ženách….. počúvame dnes zo všetkých strán a hlavne aby sme nešli z práce rovno do hrobu. Aj takto sa aktuálne prezentuje a argumentuje v médiách téma zastropovania dôchodku z úst lídrov politických strán a odborových združení. Nie je nič ľahšie ako podsúvanie emocionálnych pocitov, že nikto to nemyslí s pracujúcimi lepšie ako ten komu sa podarí zabrzdiť vek odchodu do dôchodku na čo najnižšej úrovni.

Ktoré parametre pri stanovení odchodu veku do dôchodku pri systéme dôchodkového zabezpečenia aký máme na Slovensku sú naozaj dôležité ?

Aké sú hodnoty týchto parametrov dnes a aký je ich očakávaný vývoj v horizonte 10, 15, 20 a viac rokov?

Bude tento systém ekonomicky udržateľný aby bola zachovaná kvalita života ľudí v dôchodkovom veku ?

1, Demografický vývoj

- Vývoj plodnosti vs. Vývoj úmrtnosti ( zdroj grafov: Výskumné demografické centrum)

Kým aktuálna plodnosť, mimochodom jedna z najhorších v Európe na úrovni 1,5 dieťaťa takmer nevzrastie tak za to isté obdobie priemerný vek dožitia občanov SR sa predĺži takmer o 2 roky.

Podľa odhadu OSN

– sa do r. 2050 zdvojnásobí počet ľudí vo veku nad 60 rokov

– ľudí vo veku 80 rokov bude takmer štyrikrát viac ako dnes

Jednoducho sa časom meníme na Domov dôchodcov 😊.

Z praktického hľadiska každé predĺženie veku dožitia predstavuje v budúcnosti pre rozpočet SR zvýšené výdavky dôchodkového zabezpečenia a vyvoláva tlak na zvyšovanie podielu výdavkov na dôchodky na HDP, alebo vytvára tlak pri zachovaní objemu celkových výdavkov na znižovanie priemerného dôchodku na jedného dôchodcu.

Otázkou, ktorá by sa mohla dostávať do popredia a hľadať opatrenia k jej vyriešeniu je napr. Ako dostať plodnosť v dlhodobom horizonte min. na 2 deti . (Keď dobrovoľne to už zrejme nikoho nebaví 😊)

- Vývoj ekonomicky aktívnych ľudí na trhu práce (zdroj grafov: www.statistics.sk)

Od roku 2013 odchádza z trhu práce viac ľudí vo veku 59-63 rokov ( 371 tis) ako na trh prichádza vo veku 18 – 22 rokov (310 tis). Medziročne sa jedná takmer o 60 tis. ľudí, ktorí sa zaradia zo strany prispievateľov na stranu príjemcov z pohľadu systému dôchodkového zabezpečenia . Toto číslo sa bude dlhodobo stále zvyšovať.

Aktuálne pripadá na Slovensku na 1 dôchodcu 2,65 pracujúcich.

Po roku 2049 bude pripadať 1 dôchodcu cca 0,95 pracujúceho človeka.

- Miera náhrady ( priemerný dôchodok / priemerný príjem )

Dôchodok vyplácaný z 1 pilieru okrem toho, že je PRIEBEŽNÝ, (pustite si doma vodu z kohútiku a uvidíte ako odteká 😊- princíp priebežného vyplácania dôchodkov z prijatých príspevkov od pracujúcich sa vyplácajú aktuálne dôchodky ) je aj SOLIDÁRNY to znamená, že pracujúci s vyššími príjmami sa uskromnia aby vyšla nejaká výška dôchodku – aspoň minimálna na každého dôchodcu.

Priemerný starobný dôchodok k 31.3.2018 predstavoval 439,27 EUR čo predstavuje voči priemernej mzde na úrovni 955 EUR , 46 % mieru náhrady príjmu. Počet vyplácaných starobných dôchodkov k tomuto dátumu bol na úrovni 1.064.569 ks.

Aktuálne priemerný vek života muža SR na dôchodku je 11 rokov a ženy 18 rokov.

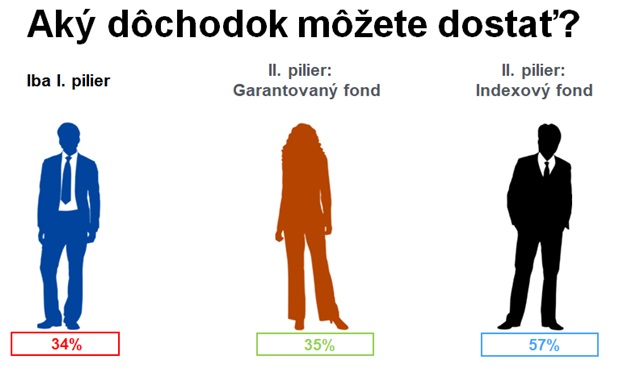

Do roku 2070 sa predpokladá, že miera náhrady klesne na úroveň 34 % z príjmu, pričom priemerná dĺžka dožitia bude rásť.

Príjem v dôchodku by mal byť adekvátny príjmu počas ekonomicky aktívneho obdobia. Miera náhrady posledného príjmu by mala byť v takej výške, aby poberateľ nezažil spotrebný šok.

Spotrebný šok = príjem v dôchodku < ako 70 % posledného príjmu

Vplyv uvedených parametrov na vývoj verejných financií uvedený v nižšie uvedenej tabuľke zobrazuje predpokladanú finančnú náročnosť zastropovania veku do dôchodku podľa jednotlivých aktuálne preberaných alternatív.

Z tabuľky vidieť, že okrem veku zastropovania je potrebné zamýšľať sa aj o spôsobe ako zabezpečiť „finančnú dieru “ ktorá by sa v rámci starobného dôchodkového zabezpečenia začala dlhodobo vytvárať. Aj toto by malo byť povinnou súčasťou tém o dôchodkovom strope.

Aké možnosti zabezpečenia sa na dôchodku pre bežného Slováka o niekoľko desiatok rokov vlastne existujú , keď z I piliera ( vyplácaný zo Sociálnej poisťovne ) hrozia náhrady príjmu za 10-20 rokov 34 – 38 % výške posledného príjmu ?

Preto je potrebné v čo najskoršom veku zvážiť vstup do 2 pilieru ( riešený odvodom zamestnávateľa do Dôchodcovskej správcovskej spoločnosti). Aktuálny odvod 4,5 % z odvodov zamestnávateľa do SP do roku 2024 do výšky 6 %. Nižšie je uvedené ako pri vstupe v mladom veku ovplyvní účasť v 2. pilieri mieru náhrady príjmu na dôchodku.

Pre bežného občana môže byť , (viď vyššie uvedený spotrebný šok ) aj táto výška náhrady nedostatočná a mal by zvážiť vstup do 3. piliera prípadne zvažovať tvorbu vlastného finančného, alebo iného kapitálu na zabezpečenie ostatných, ale hlavne dostatočných príjmov pre situáciu keď už nebude chcieť, alebo môcť pracovať.

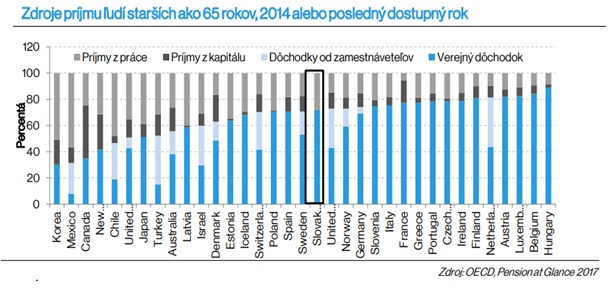

Práve závislosť Slovákov na dôchodku z verejných zdrojov a vlastnej práce aj po ukončení 65 rokov života je jedna z najvyšších z porovnávaných krajín v nižšie uvedenej tabuľke. V absolútnej miere na Slovensku absentuje dôchodkové zabezpečenie na základe zamestnávateľských súkromných programov a pasívne príjmy z kapitálu nám nie sú vďaka 40 rokom socializmu a ďalším 10 rokom „divokého kapitalizmu privatizácie a finančných podvodov“ zatiaľ vžité.

Pre všetkých je ešte čas zobrať rozum do hrsti a postarať sa o seba a svoju rodinu spôsobom aby dôchodok nebol následkom politických tančekov z pred 20 tich rokov.

Svojim známym som ho vždy odporúčal pre prípadné ukladanie operatívnych finančných rezerv ako bezkonkurenčnú možnosť. Časom prišli na trh aj ďalšie banky ponúkajúce alternatívne možnosti sporiacich účtov. Napriek skutočnosti, že možnosti boli zrazu oveľa väčšie ako pred tými desiatimi rokmi, ostal som ING Kontu stále verný.

Svojim známym som ho vždy odporúčal pre prípadné ukladanie operatívnych finančných rezerv ako bezkonkurenčnú možnosť. Časom prišli na trh aj ďalšie banky ponúkajúce alternatívne možnosti sporiacich účtov. Napriek skutočnosti, že možnosti boli zrazu oveľa väčšie ako pred tými desiatimi rokmi, ostal som ING Kontu stále verný. Podľa môjho názoru existuje predsa len minimálne jedna pozitívna vec na celom tomto dôchodkovom prestupovom cirkuse. A tým je skutočnosť, že niekoľkonásobne väčšie percento ľudí sa v tomto období skutočne zamyslí „ odkiaľ a v akej výške“ bude mať vlastne príjmy, keď už naozaj nebude chcieť pracovať, ale užívať si zaslúžený aktívny odpočinok.

Podľa môjho názoru existuje predsa len minimálne jedna pozitívna vec na celom tomto dôchodkovom prestupovom cirkuse. A tým je skutočnosť, že niekoľkonásobne väčšie percento ľudí sa v tomto období skutočne zamyslí „ odkiaľ a v akej výške“ bude mať vlastne príjmy, keď už naozaj nebude chcieť pracovať, ale užívať si zaslúžený aktívny odpočinok.